יחזקאל נחמיה, CEO

מרץ 2024

תחום ההשקעות בענף המלונאות צפוי ליהנות מתפנית חיובית ב-2024, לצד התעוררות חזקה ב-2025, כך אנחנו מעריכים ב-Fact Stories. האופטימיות שלנו נשענת על שנת 2023, שהייתה מוצלחת מאוד בפני עצמה ובפרט לאחר שנות הקורונה, כשהצפי לשנתיים הקרובות הוא לביצועים טובים אף יותר של בתי מלון בודדים/עצמאיים ומותגים שבבעלות רשתות גדולות.

עם זאת, אנחנו כבר למודי ניסיון מהשנים האחרונות, ולכן מודעים גם לכך שגורמים כלכליים, גיאו-פוליטיים ומשתנים בלתי צפויים עשויים לצנן את המוטיבציה של המשקיעים לקדם עסקאות. לכן, בסקירה זו, ריכזנו את המגמות, הסיכונים וההזדמנויות, שצפויים להשפיע ולעצב את אופי והיקף הההשקעות במלונאות בשנתיים הקרובות.

תחום ההשקעות בענף המלונאות, בראייה אזורית

מספר הכניסות של תיירים בעולם הסתכם בכ-1.3 מיליארד ב-2023. ב-2024 ענף התיירות הבינלאומי צפוי כבר להתאושש במלואו, על פי UNWTO, עם צפי ראשוני לצמיחה הגבוהה בכ-2% משיעור הצמיחה ב-2019.

גם ענף האירוח נהנה מצמיחה מתמשכת בשנים האחרונות וצפוי להמשיך ולהציג מגמה חיובית גם בשנים הקרובות. על פי Research and Market, גודלו של ענף האירוח העולמי, שהוערך ב-4,673 מיליארד דולר ב-2023, יגדל לשווי של 4,993 מיליארד דולר ב-2024, ויציג שיעור צמיחה שנתי ממוצע (CAGR) של 6.8%. במקביל, אנליסטים צופים כי ההכנסות בענף מכלל הסגמנטים יסתכמו ב-927 מיליארד דולר בשנה הקרובה, כשארה"ב, סין וגרמניה יהיו אחראיות לבדן לכמעט מחצית מההכנסות הללו.

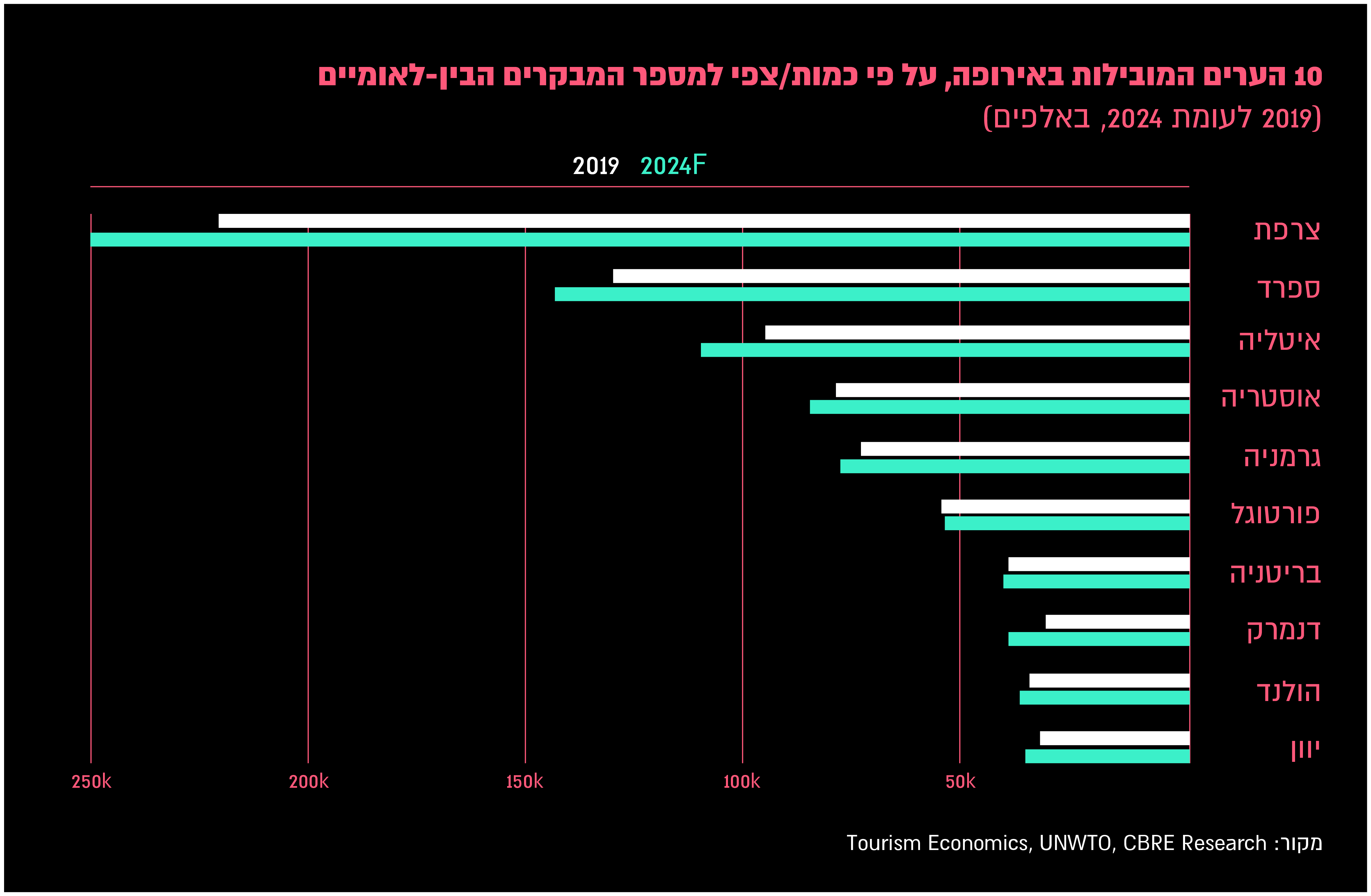

אירופה – ביקושים גבוהים והזדמנויות עסקיות

האמריקאים חזרו לטוס ליעדים מובילים באירופה ב-2023, מגמה שעזרה למלונאים לשקם מחדש את ה- RevPAR. במקביל, העלייה בביקושים מאסיה וסין בשנה הקרובה צפויה לחזק את שיעורי התפוסה בבתי המלון בערי התיירות המובילות באירופה. מבין הערים הפופולריות, פריז תהיה המנצחת הגדולה, שכן היא המארחת של המשחקים האולימפיים. אולם ערים נוספות צפויות להרוויח גם מכך, כי מבקרים בין-יבשתיים רבים עשויים להאריך את שהותם הכללית ביבשת אירופה.

ועדיין, סביבת העסקאות באירופה נותרה מאתגרת, בצל אי הוודאות הקשורה לנושאי מימון ותמחור נכסים. הסיכונים שאפיינו את השנתיים האחרונות, ובפרט הביקושים הנמוכים למשרדים שגררו את ענף הנדל"ן המסחרי לנקודת שפל, נותרו בעינם ויש לעקוב אחריהם בקפידה. בנוסף, לאחר שיעור צמיחה גבוה במיוחד של 20% ב-2023, ההכנסה לחדר זמין (RevPAR) ב-2024 צפויה אומנם להמשיך לעלות, אך בקצב מתון יותר.

יחד עם זאת, אנו מעריכים כי הביקוש למלונות באירופה יעלה על ההיצע, שכן התייקרות עלויות הבנייה הובילה לקיפאון בהתחלות הבנייה ועצירת הפיתוח בפרוייקטים שכבר עלו לקרקע. סביר להניח שתופעה זאת תורגש במידה רבה יותר בערי תיירות פופולריות שכבר מציעות שטח מלונות מעולה, ושם הביקוש ימשיך להיות חזק במיוחד. במצב שכזה, שחקנים דומיננטיים שיש להם יכולות פיננסיות משמעותיות יציעו פיתרונות מימון לגורמים בענף שייקלעו למצוקה פיננסית, וזאת מתוך אינטרס לייצר עסקאות אסטרטגיות ולנצל הזדמנויות. וכך, מסתמן שקרנות פרייבט אקוויטי, שעד כה המתינו והתבוננו מהצד, יקבלו סוף סוף את ההזדמנות שלהן ליזום מהלכים נושאי רווח.

אסיה-פסיפיק – סולידיות ויציבות יחסית

למעט סין, שבה שוק הנדל"ן נתון ללחץ משמעותי (ממשלת סין הכריזה ב-24 בינואר על הזרמת הון מאוד גדולה אך עדיין מוקדם לאמוד את השפעתה), המצב ביבשת האסייתית נראה רגוע יותר בהשוואה לאירופה או ארה"ב. זה נובע בעיקר ממבנה שוק בעל מאפיינים שונים – הון מוסדי בווליום קטן יותר באופן משמעותי. הבנקים עדיין סוחבים זיכרונות קשים מהמשבר הפיננסי באסיה שהתרחש בשנים 1997-1998 ולכן אינם ממהרים לנקוט בפעולות אכיפה.

זה לא אומר שמשקיעים אינם נאבקים בריביות גבוהות והערכות שווי נמוכות, אבל זה כן מוביל אותנו להעריך כי מחירי הנדל"ן והערכות השווי של מותגים ורשתות בשוק המלונאות באזור יישארו יציבים יחסית, וגם המוטיבציה של המשקיעים תהיה סולידית בהתאם לכך.

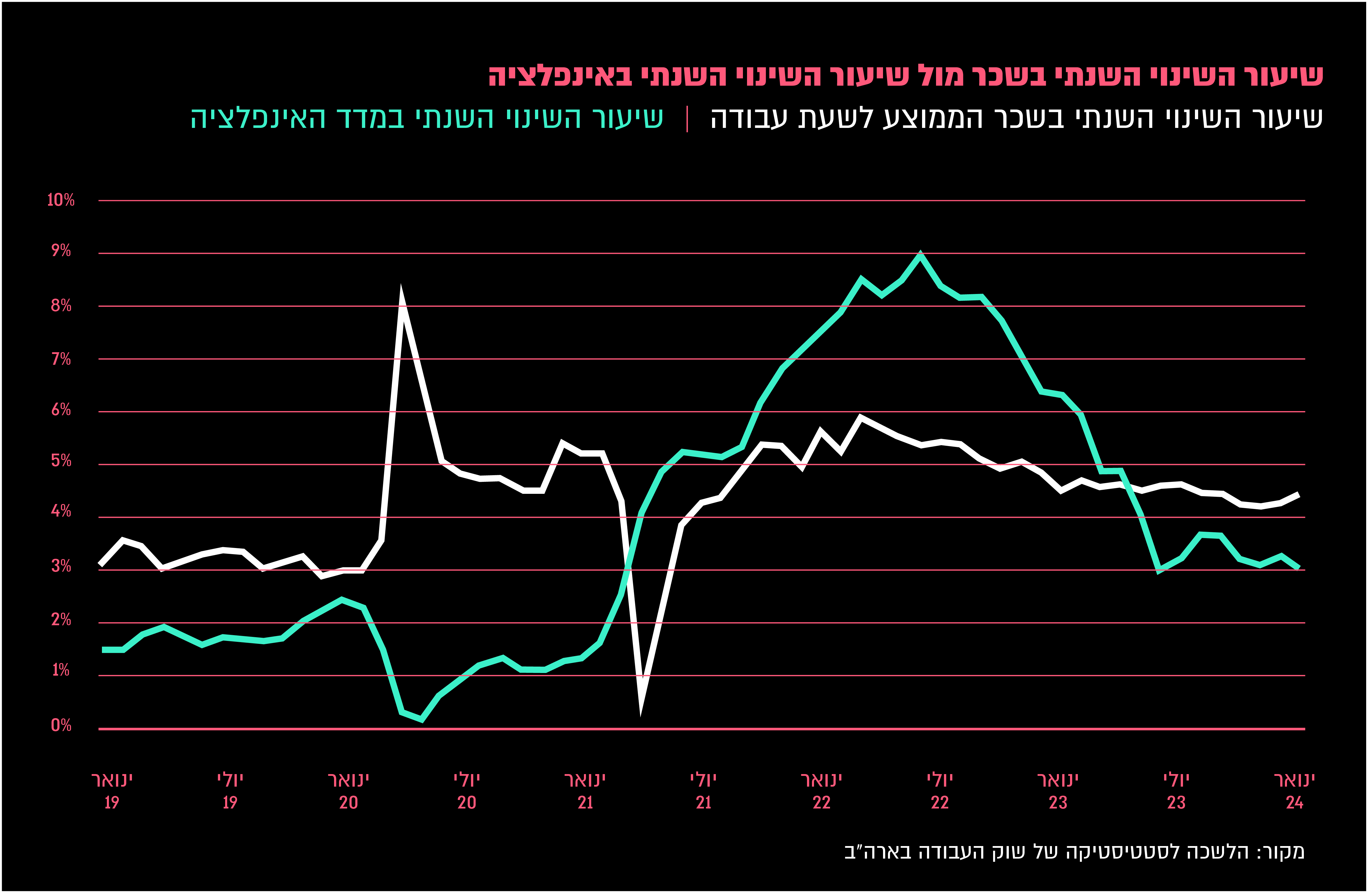

ארה״ב – צמיחה ומדדים חיוביים

כלכלת ארה"ב יכולה לייצר צמיחה גם כשיש תנודתיות לא קטנה בשוק העולמי. לראיה, התחזיות של כלכלנים רבים לגבי מיתון ב-2023 לא התממשו, שוק העבודה מציג צמיחה חזקה בשכר ושיעור האבטלה עומד על מתחת ל-4%. בנוסף לכך, האמריקאים המשיכו לבזבז והעלו את התמ"ג הריאלי ל-2.5% – שיעור הגבוה יותר משיעור הצמיחה של 2022, שעמד על 1.9%. גם מדד אמון הצרכן בכלכלה האמריקאית נמצא בשיא של שנתיים, כשהגידול בשכר היה גבוה יותר משיעור האינפלציה ב-9 החודשים האחרונים.

גם מנקודת המבט של התעשייה האמריקאית, 2023 הייתה שנה מצוינת. רשתות בתי המלון הגדולות הציגו התאוששות מלאה בכל הסגמנטים, ובפרט בפלח היוקרה שהציג צמיחה ורווחיות גבוהות במיוחד. זאת לצד עלייה בכמות הנוסעים והתייקרות מחירי הטיסות, שאיפשרו לחברות התעופה לדווח על רווחי שיא.

בשנה הנוכחית, הערים שיארחו את שלל הכנסים הפוליטיים סביב הבחירות לנשיאות ארה״ב ימשיכו גם הן ליהנות מהמומנטום החיובי. אולם, בצל המלחמה המתמשכת בישראל וזו שמתנהלת בין רוסיה ואוקראינה, לצד האיומים הגוברים מסין ומערכת בחירות סוערת בארה"ב, 2024 תאופיין באי ודאות גבוהה. להערכתנו, השנה הקרובה תהיה שנה תגובתית, שבה משקיעים יבחרו להתנהג בזהירות ובחשדנות. 2025, לעומת זאת, צפויה להיות שונה לחלוטין, עם נשיא חדש/ישן שיזרים רוחות של תשוקה להשקעה.

ישראל – משברים גדולים לצד הזדמנויות עסקיות

המלחמה בעזה פגעה וממשיכה לפגוע במשק הישראלי בצורה כבדה, ואי היציבות הפוליטית הובילה למשבר פנימי וחיצוני לצד ירידה דרמטית בדירוג האשראי. באופן טבעי, כל הסממנים הללו מבריחים משקיעים, אולם חשוב לזכור שכל משבר מייצר גם הזדמנויות שכדאי לשים לב אליהן.

ניקח לדוגמה את יוון, שהודות לענף התיירות הצליחה להינצל ממשבר כלכלי חמור. כך, הממשלה החליטה לקדם תכנית אסטרטגית שבמרכזה ההחלטה להעניק הטבות מס משמעותיות למשקיעים שיפתחו אתרי תיירות ויבנו מלונות, והתוצאות לא איחרו לבוא: החלה נהירה של משקיעים, קרנות ובנקים אירופאיים, שהזרימו בעשור האחרון כסף גדול לפרויקטים בתיירות, נדל"ן ותשתיות, נרשמו 31 מיליון כניסות של תיירים ב-2023, והרווחים של ענף התיירות עקפו את התחזיות והגיעו ליותר מ-19 מיליארד דולר.

כמו כן, רשתות בין-לאומיות וישראליות, בהן Brown, Fattal, Marriott ו-Four Seasons, זיהו את הפוטנציאל ונכנסו או הרחיבו את הפעילות שלהן ביוון בעשור האחרון. גם רשת Isrotel הצטרפה לאחרונה לחגיגה, כשבחרה דווקא ביוון כמקום המתאים ביותר להשקת מותג בין-לאומי חדש בשם Aluma.

היציאה מהמשבר התיירותי בישראל תלויה לא מעט בנו ויש לא מעט מהלכים שאפשר לנקוט בהם על מנת להאיץ את ההתאוששות הזו. הודות לכך שישראל התברכה בפוטנציאל תיירותי שרק ממתין למימוש, אנחנו בטוחים שמשקיעים יגיעו גם לכאן אם רק נשכיל לייצר עבורם סביבה עסקית מפרגנת ויציבה ותנאים שיאפשרו שגשוג וצמיחה.

מפת הזדמנויות – למה כדאי לשים לב?

מיזוגים ורכישות

בזמן שקרנות ומשקיעים מוסדיים ממתינים לבהירות ויציבות בשווקים, יש שחקנים אחרים שכבר עסוקים בקידום של עסקאות מיזוג ורכישה (M&A). עסקאות כאלו הן אירוע מכונן עבור כל חברה, שכן ברוב המקרים הן מצביעות על כך שהחברה הגיעה לאבן דרך משמעותית במחזור החיים שלה, וגם שיש רצון ויכולת להמשיך ולהתפתח בהינתן המשאבים הנדרשים.

באופן כללי, 2023 הייתה שנה גרועה עבור בנקאי השקעות, אולם בענף המלונאות התמונה נראתה אחרת לגמרי. ניקח לדוגמה את העסקאות הבאות:

– Choice Hotels השלימה את רכישת Radisson America.

– Hyatt Hotels רכשה את זכויות הניהול והנכסים של קבוצת Dream Hotels.

– KSL Capital רכשה את Hersha Hospitality Trust, תמורת 1.4 מיליארד דולר.

ההערכה שלנו היא שהמגמה הזו תימשך, ונראה עוד חברות ציבוריות ששואפות לרכוש נכסים עם ביצועים נמוכים ולממש רווחים בהשקעות קיימות, על מנת להסוות את הירידה בתיק ההשקעות הנוכחי שלהן. זאת לצד גידול בעסקאות מיזוג שמטרתן תהיה לגייס כספים בשוק ההון.

איתות לכך התקבל לאחרונה מהנפקת סירקל הוספיטליטי (Circle Hospitality), רשת המלונות שבראשה עומד לירן ויצמן. הרשת חתמה על הסכם למיזוג עם שלד בורסאי שנמצא בבעלות חברת ההשקעות האירופית SMG החזקות, לפי שווי של 230 מיליון יורו. SMG היא חברת השקעות שמתמחה בפוזיציית הספונסר בעסקאות של חברות בגודל בינוני בשוק האירופי, כשבמסגרת המיזוג יבוצע גיוס הון של 60-40 מיליון יורו והחברה החדשה שתוקם – סירקל SE, תהפוך לחברה ציבורית שנסחרת בבורסת פרנקפורט. השאיפה של סירקל הציבורית היא לגייס כספים בשוק ההון על מנת לממש את התוכנית לפתוח 100 בתי מלון חדשים שיהיו בבעלותה או בניהולה.

השקעות ירוקות

חובת הדיווח על קיימות ואחריות תאגידית (CSRD: Corporate Sustainability Reporting Directive) של האיחוד האירופי נכנסה השנה לתוקף. התקנה מרחיבה ומחמירה את חובת הדיווח של חברות אירופאיות, והיא חלה גם על חברות זרות לא אירופאיות שפועלות באיחוד. זאת במטרה לייצר האחדה בשיטת הדיווח ולהבטיח את האפשרות שמשקיעים וצרכנים יוכלו להשוות בין דיווחים/נתונים בקלות. כתוצאה מכך, שיקולי ESG, קרי שיקולים סביבתיים, חברתיים ותאגידיים (environmental, social and governance), יהוו גורם משמעותי בעסקאות עתידיות, שכן הם ישפיעו על הערך והדירוג של נכסים, ספקים, מותגים וחברות ניהול.

השקעות ESG הן הפלח הצומח ביותר בתעשיית ניהול הנכסים. לראיה, הנכסים בקרנות ESG צמחו בקצב של 50% בין 2020 ל-2022, והגיעו לשווי של 2.7 טריליון דולר. המודעות הגוברת בקרב משקיעים לנושא הקיימות, גורמת לביקוש גבוה יותר להשקעות בחברות "נקיות". מכאן, שגופים ומותגים שיוכלו לעמוד בדרישה כזו יזכו ליתרון יחסי בקרב משקיעים וגופים פיננסיים, המייחסים לשיקולים סביבתיים, חברתיים ותאגידיים חשיבות דומה לזו שניתנת באופן מסורתי לשיקולים כלכליים וכספיים.

בענף המלונאות יש כבר חברות שאימצו מדיניות אקלים שמתייחסת להיבטים סביבתיים, כגון שימוש באנרגיה, ניהול פסולת, זיהום, שימור משאבי טבע (בדגש על מים), טיפול בבעלי חיים, פליטת גזי חממה, עמידה בתקנות סביבתיות וניהול סיכונים אקולוגיים. כך, הן גם מצמצמות את טביעת הרגל האקולוגית שלהן וגם תורמות באופן פעיל לקהילות המקומיות. פעולות כאלו מהדהדות היטב בקרב "משקיעים ירוקים", וכן בקרב מטיילים בעלי מודעות לסביבה שמספרם רק עולה משנה לשנה. יש לקוות ששקיפות ונתונים טובים יביאו לשיפורים מהירים בביצועים של כל בעלי העניין בענף המלונאות.

קונספטים ומותגים בשווקים מתפתחים

ענף המלונאות מאמץ תפיסות תפעול חדשניות, במיוחד בסגמנט הבוטיק והלייף סטייל – מותגים חדשים מהסוג הזה נולדים בקצב גבוה, ובפרט כאלו שמתמקדים בשווקי נישה מתפתחים. המותגים הללו ממציאים מחדש את המלון המסורתי, על ידי שילוב של מודל עסקי ייחודי, תרבות מקומית, שירותים מותאמים אישית ופרקטיקות ברות קיימא.

כך לדוגמה, קונספטים כמו מגורים משותפים (co-living) ובתי מלון היברידיים, המשלבים מגורים קבועים לצד לינה לטווח זמן משתנה, הולכים וצוברים תאוצה ונתח שוק. הקונספטים הללו נותנים מענה לביקוש הגובר למגמות תיירותיות, כגון שהייה ארוכת טווח ושילוב של עבודה ופנאי, ומושכים במיוחד נוודים דיגיטליים ואנשים שעשו רילוקיישן. כתוצאה מכך, משקיעים שמחפשים חדשנות ושווקים בתוליים כבר מגלים עניין בחברות שמקדמות תפיסת אירוח ייחודית ומנסות למשוך אליהן קהל מטרה מובחן.

עתיד ירוק: הצצה לאי שם, מעבר לאופק

ענף המלונאות חווה כעת סוג של רנסנס – הוא מגיב במהירות ובהצלחה לשינויים ולהזדמנויות, נהנה מתהליכי התייצבות הריבית ובלימת האינפלציה בעולם, מתרחב לאזורים חדשים ונישות מתפתחות, ומתקדם בביטחה לעבר נקודת המפנה.

דוגמה אחת לכך היא אימוץ פתרונות אירוח היברידי ומתחמי עבודה ומגורים משותפים, בהתאם לטרנד המתעצם ברחבי העולם של Work-Life Balance. דוגמה אחרת היא פיתוח קונספטים, מוצרים ושירותים חדשים, במטרה למשוך לקוחות שמחפשים בחוויית האירוח שלהם גם ערך מוסף, כגון קיימות ושמירה על איכות הסביבה. מספרם העולה של צרכנים "ירוקים", קרי אלה שמקבלים החלטות קנייה בהתאם לערכים הרלוונטיים, מתבטא גם במוכנות שלהם לשלם פרמיה עבור מוצר מלונאי בר-קיימא. מגמה מהסוג הזה מניעה חדשנות, מייצרת הזדמנויות להשקעות במלונות אקולוגיים ומרחיבה את האפשרויות לגיוס הון מקרנות ומשקיעים ירוקים. ובקיצור, העתיד נראה ירוק.

מנגד, בעלי מלונות רבים ממשיכים לחוות מצוקה פיננסית, אותה הם סוחבים עוד מתקופת משבר הקורונה. חלקם מתמודדים גם עם הצורך במימון מחדש של חובות, דרישות מהמותגים/הרשתות לסיים או להתחיל תהליך שיפוץ יקר, ורצון להיחלץ מערבויות אישיות להלוואות. כל אלה מגבירים את הנכונות לבחון עסקאות והשקעות עם שחקנים חדשים או עם קבוצות ותיקות בענף.

באופן כללי, אנחנו צופים תרחיש שבו התחרות על ההון תתנהל בעוצמה גבוהה יותר, לצד גידול בהזדמנויות להשקיע בנדל"ן מלונאי, כשעסקאות פרייבט אקוויטי ימשיכו להוביל את ההשקעות בענף. ההערכה שלנו נשענת על הנתון המדהים הבא – 19% מהיקף ההשקעות בנכסים בענף המלונאות העולמי ב-2023 הגיעו ממשקיעים חדשים – נתון חסר תקדים בענף. מגמה זו צפויה להימשך גם בשנתיים הקרובות, כשאנשים בעלי ערך נטו גבוה (HNWIs) ומשרדים משפחתיים (Family Offices) עשויים להשקיע סכומים גדולים בענף.

כמו כן, מבין כלל האפשרויות הקיימות, השווקים העירוניים עשויים להיות גם הנזילים ביותר. וכך, למשקיעים זריזים תהיה הזדמנות טובה לרכוש נכסים המוגדרים תחת הסגמנט ״מלונות אורבניים״, כי התמחור שלהם נותר עדיין (ברוב המקרים) מתחת לרמות שאפיינו את התקופה של לפני פרוץ משבר הקורונה.

מנקודת מבטם של המלונאים, בכל אופן, השאיפות וחלוקת העבודה לשנתיים הבאות ברורות מאוד – יותר אורחים שיבצעו צ׳ק-אין לחדרים, ויותר משקיעים שיפקידו צ׳קים בבנק.